El regulador de California ha declarado en quiebra a Silicon Valley Bank (SVB), el decimosexto banco más grande de Estados Unidos. La organización crediticia se centró en las empresas de nueva creación.

Silicon Valley Bank estuvo muy ligado a las finanzas de las empresas tecnológicas, y es poco probable que sus problemas se extiendan al resto del sector bancario, como sucedió en los meses previos a la "Gran Recesión" hace más de una década. . A los bancos más grandes del país, que tienen más probabilidades de convertirse en una fuente de problemas económicos sistémicos, les está yendo bien con los balances y el capital hoy.

El nerviosismo en el sector bancario continuó a lo largo de la semana, y la bancarrota de Silicon Valley hizo caer las acciones de casi todas las instituciones financieras el viernes, que ya habían bajado dos dígitos desde el lunes.

El colapso de Silicon Valley ocurrió a un ritmo increíble. Algunos analistas de la industria dijeron el viernes que esta es una buena empresa y una inversión inteligente. La gerencia del banco el viernes por la mañana trató de recaudar capital y encontrar inversores adicionales. Sin embargo, la negociación de las acciones del banco se suspendió antes del inicio de la sesión de negociación en Wall Street debido a la extrema volatilidad.

La era de las startups está llegando a su fin y entra en modo de hiperconcreción. ¡Todo lo que hagas será copiado inmediatamente! Nadie más permitirá que una startup se desarrolle lenta y sistemáticamente y gane masa crítica.

Los sistemas tradicionales de valoración de empresas no funcionan. Ya no importan los ingresos, ni la tasa de crecimiento, ni la marca, ni la lealtad del cliente, ni la oferta única, porque. son temporales y de corto plazo. ¡Todo está en juego! O ocupas instantáneamente el mercado y destruyes a los competidores de un solo golpe, o te hundirás en el olvido.

Las nuevas condiciones requieren diferentes enfoques para las estrategias de evaluación, financiación y desarrollo. Los fondos de capital de riesgo se están convirtiendo de una bolsa de dinero en centros de competencia. Las principales cualidades son: comprensión de los mercados futuros, una red de contratistas competentes, procesos de interacción bien establecidos y una infraestructura bien construida. ¡La estrategia de producto se convierte en la única ventaja competitiva!

La industria de riesgo es defectuosa e ineficiente, la carrera por la innovación no es más que una falsificación y los enfoques de productos actuales son una farsa. El colapso épico del SVB es solo el comienzo de la desaparición de los sistemas económicos del mundo. ¡Amén!

El colapso de Silicon Valley Bank: cómo y por qué estalló el principal banco de startups tecno de Silicon Valley

La quiebra fue la segunda más grande en la historia entre los bancos comerciales estadounidenses. En este artículo, intentaremos comprender qué sucedió y cómo nos puede afectar a todos.

Laura Izurieta, directora de riesgos de Silicon Valley Bank, renunció prudentemente al banco en abril de 2022, y no pudieron encontrar a nadie para su puesto durante casi un año (¿coincidencia? ¡No lo creo!)

Laura Izurieta, directora de riesgos de Silicon Valley Bank, renunció prudentemente al banco en abril de 2022, y no pudieron encontrar a nadie para su puesto durante casi un año (¿coincidencia? ¡No lo creo!)

Cómo empezó todo: un banco para los geek Zuckerbrins

Hace 40 años (en 1983) apareció un banco en California que apostó por las nuevas empresas: decidió servir principalmente a personas cabezones que crearon nuevos negocios prometedores y recaudaron mucho dinero de inversores de riesgo.

Dado que el negocio se llevó a cabo exactamente en Silicon Valley, y el banco se llamaba Silicon Valley Bank (SVB), este modelo de negocio resultó ser extremadamente exitoso. Después de todo, Silicon Valley se ha convertido en una verdadera cuna para las empresas de tecnología de rápido crecimiento, que durante las próximas décadas remaron dinero literalmente con una pala (y parte de él, por supuesto, lo depositaron en el banco).

Dicen que a Bob Medearis se le ocurrió la idea de beber Silicon Valley Bank mientras jugaba al póquer con otro cofundador del banco, Bill Biggerstaff. ¡Tuvieron un buen all-in, debo decir!

Dicen que a Bob Medearis se le ocurrió la idea de beber Silicon Valley Bank mientras jugaba al póquer con otro cofundador del banco, Bill Biggerstaff. ¡Tuvieron un buen all-in, debo decir!

En 2020-2021, la industria de la tecnología en los Estados Unidos experimentó otro auge: bajo el lema de combatir el covid, se lanzaron al sistema financiero cantidades de dinero sin precedentes, y una parte importante de él se destinó precisamente para financiar proyectos “de moda” empresas tecnológicas de rápido crecimiento. El índice Nasdaq-100 casi se ha duplicado en estos dos años, y las nuevas empresas se apresuraron a realizar ofertas públicas iniciales (OPI) y recaudar dinero directamente de inversores de capital de riesgo a escala industrial.

No es sorprendente que el negocio de SVB, que atiende a todas estas nuevas empresas tecnológicas, también creciera a pasos agigantados. Los depósitos de sus clientes se triplicaron con creces durante ese período (al igual que el precio de las acciones del banco) para alcanzar aproximadamente $ 200 mil millones a principios de 2022, lo que convierte a Silicon Valley Bank en el 16.º banco más grande de EE. UU. (y el segundo en California).

Como dicen, nada presagia problemas...

Como dicen, nada presagia problemas...

Cualquier banco, por supuesto, está contento cuando aporta mucho dinero. Pero con mucho dinero viene una gran responsabilidad: tienes que decidir dónde invertirlo para que obtenga una buena ganancia en el bolsillo de los dueños de este banco. ¡Y aquí es donde se pone interesante!

¿Qué hacer con el dinero, Lebowski?

El modelo comercial clásico de cualquier banco es recolectar más depósitos a una tasa más baja y distribuir este dinero a compañías confiables en forma de préstamos a una tasa más alta. En el caso de Silicon Valley Bank, esto resultó ser un poco problemático: la mayoría de sus nuevas empresas de Silicon Valley no se parecen mucho a "negocios seguros" (La mayoría de los muchachos tienen hermosas imágenes con la promesa de un crecimiento explosivo de los ingresos en el futuro, y no flujos de efectivo estables y garantías sólidas). Y no tenían mucha escasez de dinero: como escribí anteriormente, en 2020-2021. excepto que los inversionistas no se alinearon en una fila para llenar esas nuevas empresas con botín literalmente en bolsas.

Por lo tanto, SVB decidió que sería lógico invertir el dinero en el mercado de valores. No, por supuesto, no fueron a comprar acciones de Tesla con apalancamiento, eso sería demasiado. Pero para comprar bonos fiables del gobierno de EE. UU. (títulos del Tesoro de EE. UU.) o valores de deuda respaldados por hipotecas con una garantía adecuada en forma de bienes inmuebles, ¿por qué no?

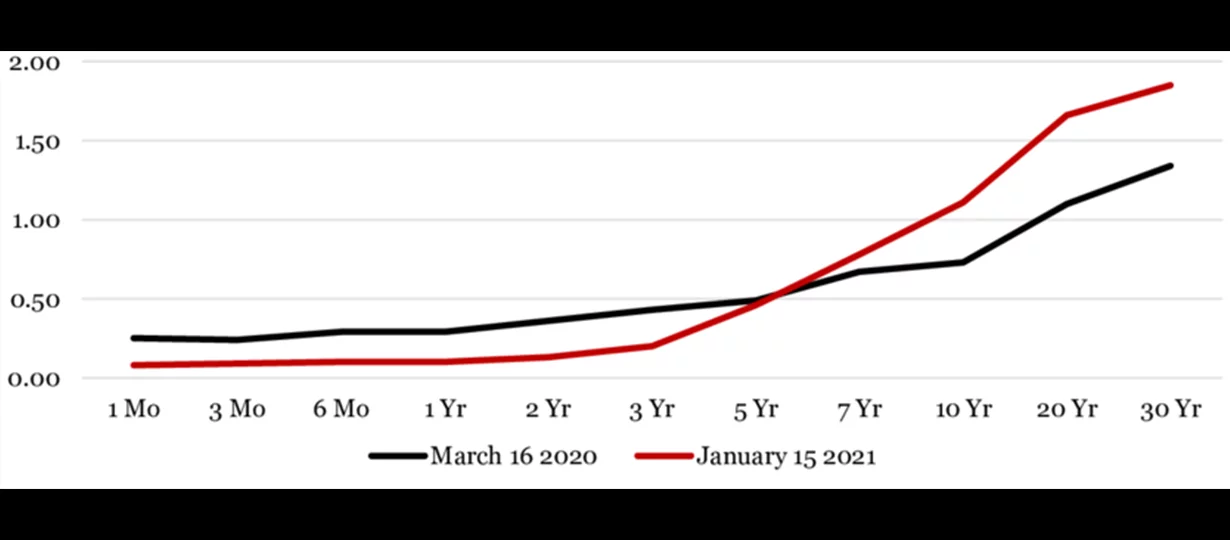

Y ahora recordemos qué rendimientos dieron los bonos en dólares confiables durante ese período:

Rendimiento de los bonos del gobierno de EE. UU. como porcentaje (escala vertical) dependiendo de su vencimiento (escala horizontal) en 2020-2021 (fuente)

Rendimiento de los bonos del gobierno de EE. UU. como porcentaje (escala vertical) dependiendo de su vencimiento (escala horizontal) en 2020-2021 (fuente)

La Reserva Federal de EE. UU. luego redujo la tasa de interés a casi cero (en nombre de salvar a la economía de los horrores del covid), por lo que colocar dinero en bonos del Tesoro de EE. UU. confiables en el horizonte de uno o dos años provocó rentabilidad cero.

Entonces, los banqueros de Silicon Valley Bank pensaron que al invertir al 0% no ganarían mucho para el pan y la mantequilla (y aún así tienen que pagar todos los gastos corrientes: salarios de los empleados, alquiler de oficinas, etc.). La solución fue simple: los banqueros simplemente volcaron la mayor parte de los fondos disponibles en bonos más largos con un vencimiento de 5 a 10 años (principalmente hipotecas), que en ese momento tenían un rendimiento ligeramente superior al 1,5% anual. A pesar de que casi no pagaron rentabilidad a sus clientes por los depósitos atraídos, un buen margen, ¿verdad?

Cómo el aumento de las tasas acabó con los bonos

Cualquier financista sabe que cuando compra bonos a largo plazo, asume el riesgo de que aumenten las tasas de interés. Si compraste un bono a largo plazo durante un período de tasas bajas y luego las tasas se dispararon, entonces, en los términos de Tommy de la película Snatch, "Estás PERFECTAMENTE JODIDO".

Expresión facial del inversor de bonos largos en 2022

Expresión facial del inversor de bonos largos en 2022

¿Por qué sucede esto? La mano invisible del mercado, ept! Siga la lógica: suponga que una empresa emite un bono de valor nominal de $100 con un cupón del 1% (que era el nivel del mercado en ese momento), con vencimiento en 50 años, y usted lo compra. Un año después, el nivel de mercado de las tasas aumentó, y ahora es costumbre prestar a dichas empresas ya al 2% anual.

¿Puedes vender tu bono a alguien por $100? Por supuesto que no, no encontrará tales tontos (¿por qué alguien invertiría al 1% cuando el mercado ya ofrece el 2% con una confiabilidad similar?). Pero por $ 50 condicionales, ese bono se le comprará sin ningún problema: después de todo, entonces un cupón de $ 1 por año solo dará un rendimiento del 2% sobre el "valor de mercado actual" del papel a $50 (los números exactos no serán exactamente los mismos, pero estos son los detalles, usted entiende la lógica).

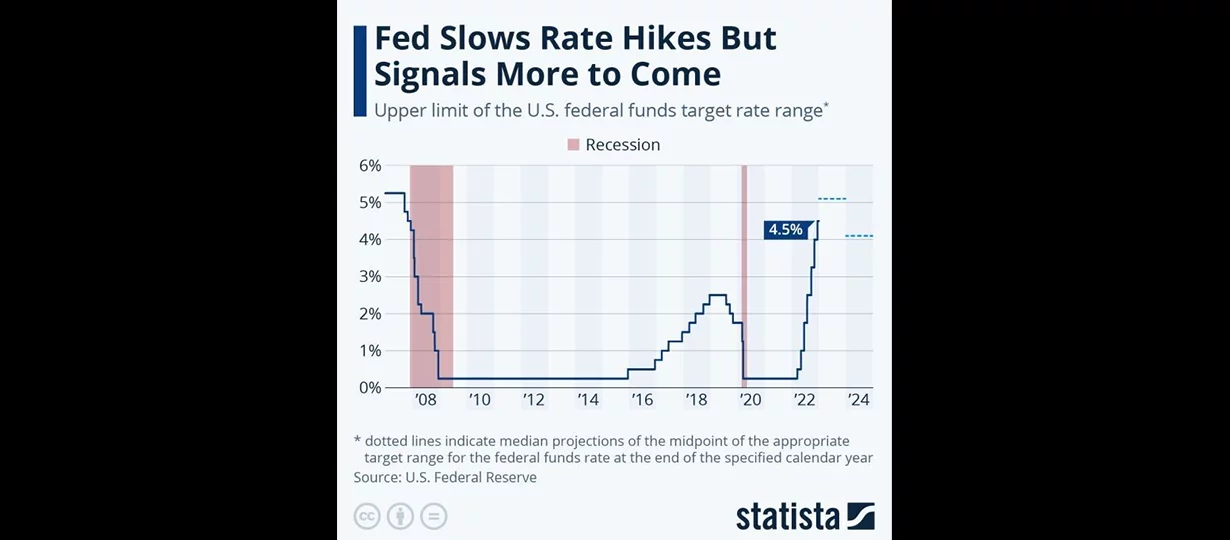

De hecho, esto es exactamente lo que sucedió en 2022: el jefe de la Reserva Federal de EE. UU. se volvió un poco loco por el crecimiento explosivo de la inflación y, a un ritmo récord, elevó la tasa de interés de aproximadamente cero a casi el 5 % (en el momento).

Sorpresa, hijo de puta: el mercado de valores ha estado sangrando no- parada para todo 2022 precisamente por el fuerte aumento en la tasa de la Fed

Sorpresa, hijo de puta: el mercado de valores ha estado sangrando no- parada para todo 2022 precisamente por el fuerte aumento en la tasa de la Fed

Es claro que en esta situación, la cartera de bonos de Silicon Valley Bank “triste”: al 4º trimestre de 2022, mostró una caída del 9 al 17%, que ya, como fueron, superó el tamaño del capital propio del banco (es decir, la diferencia entre los activos y pasivos existentes con los contribuyentes).

Corrida bancaria: por qué a veces es importante ser el primero en la fila, no el último

Es interesante que en sí misma esta pérdida aún no haya sido fatal para el banco; después de todo, las astutas normas contables permiten que no se reconozca parcialmente de inmediato (más detalles aquí). E incluso hay una lógica en esto: debido al crecimiento de las tasas, los bonos, por así decirlo, no se hunden para siempre, sino temporalmente. Si los mantiene hasta la madurez, se recuperarán con el tiempo y todo estará bien.

Pero esta lógica solo funciona si el banco tiene "la capacidad de esperar". Y aquí es el momento de recordar que la mayoría de los depósitos en Silicon Valley Bank son los llamados “depósitos a la vista”, que se pueden retirar en cualquier momento. Ups...

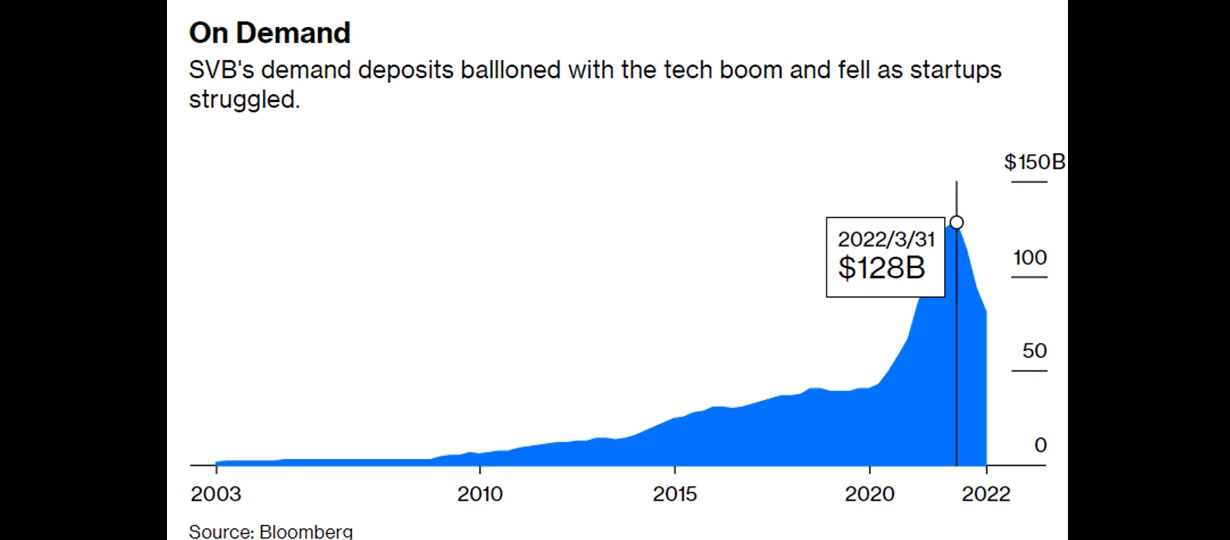

Bloomberg : Para marzo de 2022, SVB había acumulado casi $130 mil millones en depósitos a la vista, y para fin de año, $50 mil millones de ellos los clientes más inteligentes preferían tomar

Bloomberg : Para marzo de 2022, SVB había acumulado casi $130 mil millones en depósitos a la vista, y para fin de año, $50 mil millones de ellos los clientes más inteligentes preferían tomar

La salida sistemática de dichos depósitos del banco comenzó a mediados de 2022. Y no hay intención maliciosa por parte de los clientes de Silicon Valley Bank: la industria tecnológica comenzó a decaer, ya no era fácil atraer nuevos inversores" dinero, muchas empresas comenzaron a “comerse” las reservas previamente acumuladas.

Pero para SVB, esto se sintió como la activación gradual de una bomba de relojería: después de todo, los depósitos a la vista tenían que ser reembolsados de los activos más líquidos, lo que significaba que los bonos a largo plazo cada vez más a la baja permanecían en el balance. hoja. Y cuanto más rápido se volvía el flujo de salida de depósitos, más claro se volvía que simplemente “no esperar hasta el vencimiento” en estos bonos no funcionaría; tarde o temprano tendrían que venderse con pérdidas para recibir fondos para devolver el dinero a los clientes ahora mismo.

En realidad, esto es exactamente lo que sucedió, y en 2023 el banco tuvo que comenzar a vender estos bonos largos desafortunados con pérdidas, y luego, de repente, quedó muy claro para todos que "el rey está desnudo", y en hecho no habrá suficiente dinero para todos. Las nuevas empresas de riesgo de Silicon Valley comenzaron a competir para llamarse entre sí y asesorarse con urgencia para eliminar todo el botín de Silicon Valley Bank. Pero ya era demasiado tarde...

En finanzas, este fenómeno se denomina "corrida bancaria" , y se parece a esto, sí

En finanzas, este fenómeno se denomina "corrida bancaria" , y se parece a esto, sí

Resulta que aquí la concentración de SVB en un sector le jugó una broma cruel al banco: si tuvieran muchos pequeños clientes minoristas, podrían haber pasado. Pero dado que las nuevas empresas de TI en el Valle se comunican muy de cerca entre sí, hubo una corrida completa en el banco, cuando todos intentan sacar su dinero antes (porque el último en esta línea puede no obtener nada).

Bueno, y un resultado lógico: el 10 de marzo, los reguladores bancarios de los Estados Unidos iniciaron, de facto, el procedimiento de quiebra de SVB.

Quiebra del banco más grande de California: poco agradable

Todas las transacciones con el banco se suspendieron instantáneamente; para una gran cantidad de nuevas empresas del Valle, esto fue un verdadero shock (muchas de ellas usaban Silicon Valley Bank como el único lugar para almacenar los fondos recaudados de los inversores).

El sistema estadounidense de seguro de depósitos FDIC ya promete comenzar a pagar a los depositantes afectados la próxima semana, con un monto asegurado de $250,000 por depósito. Pero esto es solo una parte de los fondos, en la región del 15% del monto total de los depósitos. Lo que sucederá con el resto de los contribuyentes aún no está claro.

El peor de los casos es si el caso termina en una bancarrota total, con la venta gradual de todos los activos y la división de la pila de dinero resultante entre todos a quienes el banco les debe. Lo más probable es que este proceso no sea rápido, pero, sin embargo, los inversores deberían recibir eventualmente el monto principal invertido (creo que al menos el 80%, pero será posible decirlo con certeza solo sobre la base de información detallada y actualizada). estados financieros).

Un buen escenario asume que alguien grande comprará todo el banco y cerrará el agujero en el balance con sus propios fondos, obteniendo a cambio un negocio en funcionamiento (lo que el mercado estimó bastante bien hace un año).

Está claro que los reguladores de EE. UU. harán todo lo posible para ahogar por un "buen" escenario: para que todas las personas que los rodean obtengan lo que se les debe, se calmen y los efectos negativos en el estado de ánimo que prevalece entre los financieros son limitados. Pero incluso en el peor de los casos, hasta ahora parece poco probable que la quiebra de un banco, incluso de este tamaño, provoque el comienzo del colapso de todo el sistema financiero de acuerdo con el principio del dominó (y esto, por supuesto, en tales situaciones, todo el mundo teme más).

Duele más, parece que, como de costumbre, golpeó a los criptanos

En Silicon Valley Bank, no solo los empresarios de TI clásicos guardaban dinero, sino también los criptos. En particular, la empresa Circle, que gestiona una de las mayores stablecoins del USDC, también mantuvo allí parte de las reservas de este token. Entonces, a raíz de tales noticias, el USDC se desvinculó alegremente en la noche del viernes al sábado (desconectado de $1) y actualmente se negocia en diferentes lugares por aproximadamente el 90 % del valor nominal.

TradingView: USDC depeg en su máxima expresión – USDC está actualmente valorado en alrededor de 90 centavos por dólar en el intercambio

TradingView: USDC depeg en su máxima expresión – USDC está actualmente valorado en alrededor de 90 centavos por dólar en el intercambio

Por qué en este momento todos en estado de pánico se deshacen de USDC y bajaron mucho el precio - esto es comprensible; pero tratemos de averiguar en qué situación nos encontramos en cuanto a los indicadores fundamentales de la seguridad de esta stablecoin.

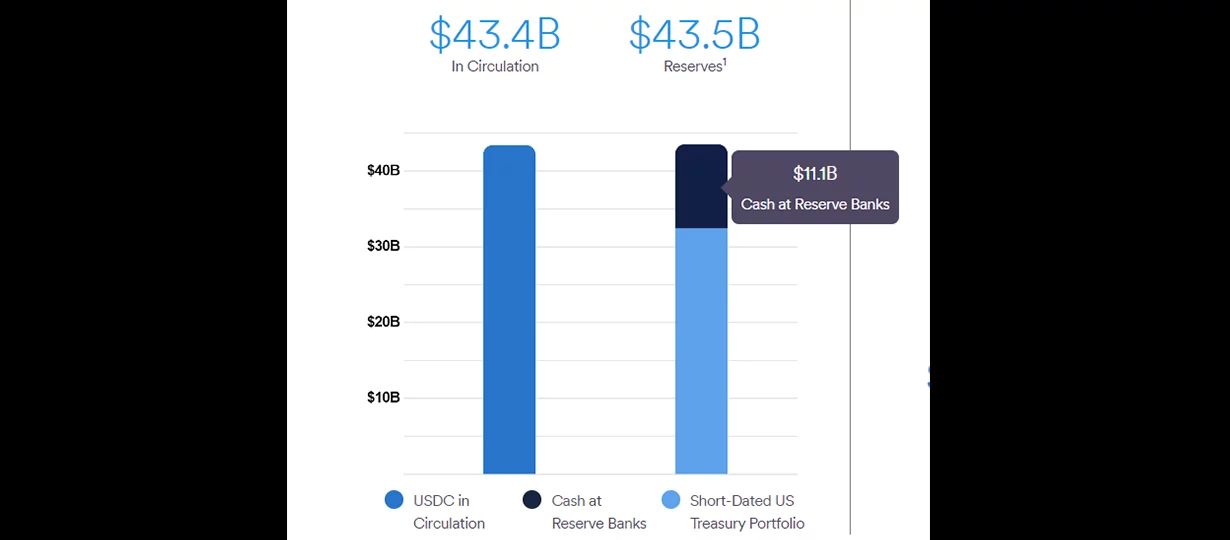

Según los últimos datos del sitio web de Circle, a partir de El 9 de marzo, las reservas totales ascendieron a la impresionante cifra de $43,500 millones, de los cuales el 75 % ($32,400 millones) era deuda a corto plazo del gobierno de los EE. Pero $ 11 mil millones estaban en cuentas bancarias, y según Circle en Twitter , $ 3.3 mil millones lograron terminar en Silicon Valley Bank.

Círculo: a partir del 9 de marzo, el sitio web de la empresa muestra que los depósitos en bancos de EE. UU. representan aproximadamente el 25 % de todos los USDC reservas.

Círculo: a partir del 9 de marzo, el sitio web de la empresa muestra que los depósitos en bancos de EE. UU. representan aproximadamente el 25 % de todos los USDC reservas.

Si lo tomamos “en la frente”, entonces los fondos bloqueados en las cuentas SVB ascienden al 7,5% de las reservas, que es mucho. Pero al mismo tiempo, como discutimos anteriormente, no vale la pena considerar este dinero como "completamente perdido". Si asumimos que al menos el 80% de los pasivos del banco están adecuadamente respaldados por activos, entonces el verdadero "agujero" en el balance general de Circle puede ser de solo ~1,5 %, lo que ya no parece tan amenazador. Teniendo en cuenta el hecho de que ahora los bonos del Tesoro de EE. UU. a corto y fiables generan un 5 % anual, es posible recuperar esta cantidad únicamente a partir de los ingresos por intereses en cuatro meses.

Es cierto, si todos se apresuran en masa para cambiar su USDC por efectivo real directamente en Circle, entonces este "pequeño agujero" puede comenzar a crecer ... Y el último que venga para tal intercambio ya obtendrá un agujero de dona, de hecho, porque el resultado y estas mismas redadas en los bancos tienen lugar (y Circle en este caso actúa como una especie de cripto -banco).

¿Es probable? No estoy aquí para dar consejos y predicciones, pero puedo compartir mi opinión personal: me parece que con el comienzo de la próxima semana laboral (cuando las transferencias interbancarias y otras cosas comiencen a funcionar nuevamente), los arbitrajistas deberían devolver rápidamente la paridad del USDC. a $ 1 (aunque no lo ideal, pero la desviación debe reducirse del 10% a al menos 1-2%). Al mismo tiempo, deberíamos esperar una reducción significativa en la capitalización del USDC debido al trabajo de los arbitrajistas (que comprarán tokens a $0.9 y los cambiarán en Circle por un dólar crujiente real).

Entonces, una de las preguntas principales aquí es si Circle tendrá suficiente paciencia y capacidades de infraestructura para resistir la primera ola de salida de fondos, y cuánto podrán dibujar una imagen clara y transparente para los criptoanos con respecto a “ qué pasa con las reservas ahora y cuál es el plan para el futuro.”

Creo que esta es la cara Jeremy Aller (CEO Circle) espera comenzar la próxima semana laboral con.

Creo que esta es la cara Jeremy Aller (CEO Circle) espera comenzar la próxima semana laboral con.

Un escenario peor para los poseedores de criptomonedas USDC aquí podría verse así: Circle dice "lo siento, hay un agujero en el saldo, por lo que estamos suspendiendo el intercambio de USDC por dólares, hasta que averiguar cómo repartir equitativamente el resto de las reservas entre todos”. Según nuestros cálculos anteriores, esto en sí mismo no significará que se pierda todo el dinero en USDC (Circle tiene muchos activos reales), pero todos los mecanismos de arbitraje fallarán en este momento, y las cotizaciones de USDC serán incluso mucho más bajas que $0.9.

En general, ya veremos. No es una recomendación de inversión, pero personalmente sigo apostando por un escenario moderadamente positivo para el USDC, y me prepararé de lunes a martes, si las cotizaciones vuelven a acercarse a $1, para diversificar lentamente mi “almohada criptográfica” lejos de USDC. Pero, por supuesto, podría estar equivocado.

P. D. Preveo mucho regodeo en los comentarios sobre el tema de que "Tether fue calificado de poco confiable, ¡pero USDC terminó bien!" Bueno, aquí también hay que tener en cuenta que ahora conocemos los problemas del USDC precisamente por la mayor transparencia de este token. Si Tether se encontrara en la misma situación, lo más probable es que ni siquiera lo sepamos ahora (y, en consecuencia, no es un hecho que la situación dentro de las reservas ahora sea mucho mejor).

Elon Musk reacciona a su estilo, lanza una ola en la dirección que necesita. Y deja entrever que está abierto a la idea de comprar Silicon Valley Bank.

Si el material te resultó útil, te agradecería que te suscribieras a mi TG canal